-

단체 소개

-

한국납세자연맹은

조세전문가, 노동운동가 등이 주축이 되어 설립한

국내 유일의 조세 시민단체입니다.2001년 1월, 부당한 조세제도와 세금징수, 불필요한 예산낭비를 견제 및 방지함으로써 서민의 어깨에 지워진 무거운 조세부담을 덜어주자는 떼 뜻을 모았습니다. 현재까지 자동차세불복운동, 학교용지부담금 전원환급, 휴면예금찾아주기, 신용카드공제폐지운동 등 납세자의 편에서 숨가쁘게 달려왔습니다.

뿐만 아니라 국세청의 환급불가방침에 맞서 연말정산과정에서 누락한 소득공제에 대해, 추가적인 환급신청을 통해 세금을 돌려받을 수 있는 시민운동을 전개하여 현재까지 1만 6,000여명이 약 120억원의 세금을 환급받는 놀라운 성과를 거두었습니다.

-

- 소식/알림

-

조세개혁운동

-

조세정보

-

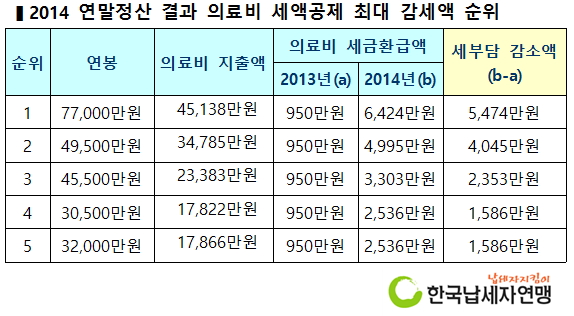

연말정산

-

연말정산 정보

연말정산 올 가이드

-

-

세테크계산기

-

연말정산계산기

취득세 계산기

-

- 세무상담

- 커뮤니티

-

후원 안내

-

직접 후원 참여하기

기부금 영수증 출력

납세자연맹 후원계좌

(예금주: 한국납세자연맹)

- 국민: 533301-01-027000

- 농협: 001-01-307572

- 우리: 217-300143-01-001

- 신한: 308-01-165120

- 무통장입금시 성명과 주민번호 앞자리를 적어주세요.

-